Sujet : Sondages, Opinions et Recheches

Une nouvelle étude de Fidelity révèle que les investisseurs institutionnels sont majoritairement optimistes à l'égard des technologies émergentes

D'après le sondage mondial 2018 de Fidelity® auprès des investisseurs institutionnels, 73 pour cent des répondants estiment que les avancées technologiques refaçonneront le secteur d'ici 2025.

Les investisseurs institutionnels croient que l'intelligence artificielle améliorera les résultats et réduira les coûts.

TORONTO, le 11 oct. 2018 /CNW/ - Les investisseurs institutionnels dans le monde s'attendent à ce que l'influence des technologies, l'arrivée de nouveaux joueurs sur le marché et les consolidations entraînent une importante transformation du secteur des placements d'ici 2025, révèle la plus récente édition du sondage mondial de Fidelity auprès des investisseurs institutionnels. Selon ce même sondage, il existe des différences marquées entre les investisseurs institutionnels dans chacune des régions et le type d'organisation qu'ils représentent. Ce sondage est le plus vaste du genre à examiner les principales préoccupations des investisseurs institutionnels à l'échelle mondiale.

Rythme d'affaires accéléré, nouveaux joueurs sur le marché et vague de consolidations

D'ici 2025, les investisseurs institutionnels s'attendent à une nette accélération du rythme sur les marchés et de la prise de décisions, à une plus grande précision et à d'importants gains d'efficacité, 62 pour cent des répondants estimant que les algorithmes de négociation et les modèles quantitatifs pointus rendront les marchés plus efficients. En outre, 80 pour cent d'entre eux sont d'avis que la chaîne de blocs et d'autres technologies semblables révolutionneront le secteur. Par ailleurs, la majorité des répondants (75 pour cent) affirment que les sociétés de technologies non financières feront leur entrée dans le secteur et que celles-ci pourraient donner lieu à des fusions et acquisitions parmi les sociétés traditionnelles, qui entreront en concurrence avec de jeunes entreprises et les sociétés spécialisées en technologie financière.

Les organisations reconnaissent que la concurrence est appelée à s'intensifier à mesure que le secteur des placements adoptera l'intelligence artificielle (IA) à plus grande échelle. Cependant, certaines organisations, notamment aux États-Unis, n'ont pas encore de ressources dédiées à ces technologies. À l'heure actuelle, environ le tiers des organisations à l'échelle mondiale affirme ne pas avoir mis à l'essai et ne pas étudier comment l'IA et l'analyse poussée pourraient améliorer leur processus de placement. Ce pourcentage passe à 77 pour cent aux États-Unis. Nombreux sont les investisseurs institutionnels qui s'attendent à avoir recours à l'IA comme ressource à court terme pour l'optimisation de la répartition de l'actif (69 pour cent); le suivi et l'évaluation des gestionnaires, des rendements du portefeuille et du risque (67 pour cent); voire la création de portefeuilles personnalisés sans avoir recours à des gestionnaires d'actifs (39 pour cent).

« La transformation du secteur de la gestion des placements est imminente en raison de l'expansion des sources de données, de l'amélioration des capacités de traitement et de l'avancement des technologies, affirme Jeff Mitchell, chef des placements de Fidelity Institutional Asset Management®. Les gains en transparence et en simultanéité auront de profondes répercussions en matière de répartition de l'actif et de construction de portefeuille. Les répartitions d'actifs évolueront à mesure que les besoins des clients gagneront en complexité et nécessiteront des solutions de placement plus pointues et dynamiques. Il est encore tôt, mais l'analyse prédictive deviendra un facteur déterminant dans le secteur, c'est pourquoi les organisations doivent définir leur stratégie. »

Évolution du milieu des placements

Plus de la moitié (53 pour cent) des investisseurs institutionnels croient que la technologie remplacera les rôles traditionnels dans le domaine des placements; ils sont toutefois nombreux à souligner l'importance intemporelle des contacts humains, la majorité des répondants (60 pour cent) estimant que l'IA contribuera à augmenter le nombre d'emplois au lieu de les remplacer.

Les organisations continueront de solliciter l'expertise et les points de vue de leurs partenaires en placement, y compris leurs analyses non financières en matière de psychologie du marché, d'occasions émergentes, de stratégies et de résolution de problèmes. Qui plus est, les investisseurs institutionnels anticipent une transformation de leur milieu de travail, tandis que les membres de la génération du millénaire apporteront leurs nouvelles idées, militeront en faveur de changements sociaux et graviront les échelons au sein des entreprises.

« À ce moment décisif dans la relation entre l'homme et la machine, il importe de se rappeler ce qui ne peut être remplacé : les relations humaines, rappelle Judy Marlinski, présidente de Fidelity Institutional Asset Management. Les gestionnaires d'actifs qui partagent leurs connaissances et offrent un suivi auront toujours une grande valeur aux yeux de leurs clients; il leur faut toutefois comprendre la nécessité d'actualiser leur expertise en vue de tirer parti de nouvelles technologies susceptibles d'aider leurs clients à bien répondre à leurs besoins et à atteindre leurs objectifs. »

À propos du sondage

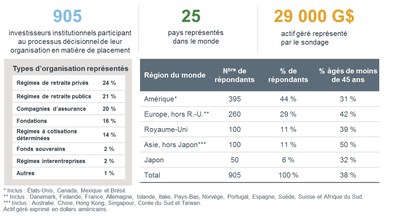

Fidelity Institutional Asset Management® a réalisé le sondage auprès des investisseurs institutionnels mondiaux en 2018, interrogeant 905 investisseurs dans 25 pays, dont des régimes de retraite, des compagnies d'assurance et des institutions financières. L'actif géré représenté par les répondants au sondage totalise plus de 29 000 milliards de dollars américains.

Les sondages ont été réalisés en partenariat avec Strategic Insight, Inc. en Amérique du Nord et avec FT Remark, une division de Financial Times, dans les autres régions; ils consistaient en des questionnaires en ligne ou par téléphone auxquels ont répondu des chefs de la direction, de l'exploitation, des finances et des placements.

Fidelity Institutional Asset Management

Fidelity Institutional Asset Management® (FIAM®) est l'un des plus importants fournisseurs sur le marché institutionnel américain, travaillant avec les conseillers financiers et les cabinets de services-conseils en mettant à leur disposition des ressources pour aider les investisseurs à établir leurs objectifs et à les atteindre. FIAM travaille également avec les institutions et les consultants en vue de les aider à répondre à leurs besoins de placements variés et uniques. Les stratégies de FIAM sont réalisables et permettent à ses clients de tirer leur épingle du jeu sur le marché. En outre, elles constituent le point d'accès aux analyses originales de Fidelity et à ses diverses ressources de placement en actions, en titres à revenu fixe et en titres à revenu élevé ainsi qu'en répartition mondiale de l'actif. Fidelity Institutional Asset Management est une division de Fidelity Investments.

Fidelity Investments Canada s.r.i.

En tant que l'une des plus grandes sociétés de gestion de placements du Canada, Fidelity Investments Canada s.r.i. gère une somme totale de 136 milliards de dollars sous forme de fonds communs de placement et d'actifs institutionnels. En date du 30 septembre 2018, cette somme inclut un actif de 35 milliards de dollars pour des clients institutionnels, y compris des régimes de retraite à prestations déterminées publics et privés, des mandats en sous-traitance, des fonds de dotation, des fondations, ainsi que d'autres actifs de sociétés pour le compte de clients provenant de toutes les régions du Canada.

Fidelity Investments Canada s.r.i. propose aux investisseurs canadiens une gamme complète de fonds communs de placement regroupant des titres canadiens, étrangers et axés sur le revenu, de même que des solutions de répartition de l'actif, des solutions gérées, des FNB et un programme destiné aux clients fortunés. Les Fonds Fidelity sont offerts par l'intermédiaire de divers réseaux de distribution axés sur les services-conseils tels que les planificateurs financiers, les courtiers en placements, les banques et les sociétés d'assurance.

Veuillez lire le prospectus d'un fonds et consulter votre conseiller en placements avant d'investir. Les fonds communs de placement ne sont pas garantis; leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit. Les investisseurs paieront des frais de gestion et des charges et pourraient devoir verser des commissions ou des commissions de suivi; de plus, ils pourraient réaliser un profit ou subir une perte.

Trouvez-nous sur les médias sociaux @FidelityCanada

SOURCE Fidelity Investments Canada ULC

Ces communiqués peuvent vous intéresser aussi

|

Communiqué envoyé le et diffusé par :