Sujet : Bénéfices

Wajax présente ses résultats du deuxième trimestre de 2017

Symbole à la TSX : WJX

TORONTO, le 11 août 2017 /CNW/ - Corporation Wajax (« Wajax » ou « la Société ») a annoncé aujourd'hui des résultats encourageants pour le deuxième trimestre de 2017 par rapport à l'exercice précédent.

|

(en millions de dollars, sauf les données par action) |

Trimestres clos les |

Semestres clos les | |||||||

|

2017 |

2016 |

2017 |

2016 |

||||||

|

RÉSULTATS CONSOLIDÉS |

|||||||||

|

Produits |

325,3 |

$ |

336,6 |

$ |

643,7 |

$ |

621,6 |

$ | |

|

Ventes d'équipement |

109,3 |

$ |

129,4 |

$ |

206,7 |

$ |

211,8 |

$ | |

|

Location d'équipement |

7,5 |

$ |

8,7 |

$ |

15,9 |

$ |

17,7 |

$ | |

|

Pièces industrielles |

87,0 |

$ |

82,6 |

$ |

176,6 |

$ |

163,2 |

$ | |

|

Service après-vente |

107,9 |

$ |

101,6 |

$ |

218,1 |

$ |

200,5 |

$ | |

|

Autres |

13,6 |

$ |

14,3 |

$ |

26,4 |

$ |

28,4 |

$ | |

|

Bénéfice net (perte nette) |

7,6 |

$ |

4,3 |

$ |

13,8 |

$ |

(5,4) |

$ | |

|

Bénéfice (perte) de base par action |

0,39 |

$ |

0,22 |

$ |

0,70 |

$ |

(0,27) |

$ | |

|

Bénéfice net ajusté1), 2) |

7,3 |

$ |

4,3 |

$ |

13,6 |

$ |

3,7 |

$ | |

|

Bénéfice de base par action ajusté1), 2), 3) |

0,37 |

$ |

0,22 |

$ |

0,69 |

$ |

0,19 |

$ | |

Faits saillants du deuxième trimestre

- La Société a généré des produits de 325,3 millions de dollars au deuxième trimestre de 2017, contre 336,6 millions de dollars pour la période correspondante de 2016. Les produits du deuxième trimestre de 2016 comprennent environ 20 millions de dollars de ventes d'équipement d'exploration minière supplémentaires, ce qui ne s'est pas reproduit au deuxième trimestre de 2017. Compte non tenu de ces ventes, les produits ont augmenté de 2,7 % d'un exercice à l'autre, essentiellement grâce à ces facteurs :

- hausse des ventes d'équipement de construction dans le centre et l'Ouest du Canada;

- hausse des ventes de produits de roulement et de transmission de puissance dans l'Est du Canada;

- hausse des ventes de produits hydrauliques dans l'Ouest du Canada;

- hausse des ventes de pièces et de services dans les secteurs de la construction et de l'exploitation minière dans l'Ouest du Canada;

- hausse des ventes de pièces et de services aux clients exerçant des activités de transport sur de grandes routes dans toutes les régions.

- Le BAII s'est élevé à 13,1 millions de dollars au deuxième trimestre de 2017, contre 8,8 millions de dollars pour la période correspondante de 20161). L'amélioration d'un exercice à l'autre est attribuable aux marges plus élevées découlant de la variation de la composition des produits tirés des ventes de pièces industrielles et des services après-vente ainsi que de la progression des marges sur les ventes de pièces et de services. L'amélioration des marges a été contrebalancée en partie par une baisse des produits et par une légère hausse des frais de vente et d'administration liée essentiellement à la rémunération incitative. Au deuxième trimestre de 2017, les effectifs de la Société avaient été réduits de 6 % par rapport à la période correspondante de l'exercice précédent.

- Selon l'amélioration des résultats du BAII, la Société a dégagé un bénéfice net de 7,6 millions de dollars, ou 0,39 $ par action, au deuxième trimestre de 2017 contre 4,3 millions de dollars ou 0,22 $ par action au cours de la période correspondante de 2016.

- Le carnet de commandes de la Société au deuxième trimestre de 2017 s'est établi à 159,7 millions de dollars, essentiellement inchangé par rapport au carnet de commandes de 160,0 millions de dollars au premier trimestre de 20171). Le carnet de commandes a diminué de 5,5 millions de dollars, ou 3 %, par rapport au deuxième trimestre de 2016, ce qui s'explique essentiellement par la réduction des commandes d'équipement dans le secteur de l'exploitation minière1).

- Le ratio de levier financier de la Société au deuxième trimestre de 2017 a atteint 1,95 fois, inchangé pour ainsi dire par rapport au premier trimestre de 20171).

- Wajax a déclaré un dividende de 0,25 $ par action pour le troisième trimestre de 2017, payables le 3 octobre 2017 aux actionnaires inscrits le 15 septembre 2017.

Mark Foote, président et chef de la direction, a commenté les résultats de la Société au deuxième trimestre : « Nous sommes satisfaits des résultats financiers encourageants du deuxième trimestre, lesquels ont de nouveau tiré parti des volumes de ventes plus élevés dans l'Ouest canadien. La hausse des ventes d'équipement du secteur de la construction dans l'Ouest et le centre du Canada ont permis de compenser la réduction des produits tirés de l'équipement du secteur de l'exploitation minière. Les ventes de pièces industrielles et les volumes de service après-vente se sont améliorés dans l'ensemble, ce qui reflète les réels efforts déployés par notre équipe afin de satisfaire à la demande de nos clients. Nous sommes également très fiers de nos résultats en matière de sécurité au cours du deuxième trimestre puisque le nombre de blessures déclarées a chuté de 33 % par rapport au trimestre précédent et qu'aucun incident entraînant des pertes de temps n'a été enregistré. Nous remercions toute l'équipe de Wajax pour son ardeur au travail et son dévouement constant envers l'amélioration du service à la clientèle, la sécurité au travail et l'obtention de meilleurs résultats financiers », a indiqué.

« Bien que les résultats du deuxième trimestre continuent de montrer une amélioration d'un exercice à l'autre, nous prévoyons toujours que la plupart des principaux marchés industriels et des ressources seront soumis en continu à des pressions budgétaires et aux pressions sur les marges pour le reste de 2017. Nos actions sont centrées sur la génération de produits suffisants pour suppléer à la livraison de quatre grandes pelles excavatrices minières en 2016, une situation ponctuelle qui ne se répétera pas en 2017, la gestion efficace de nos marges et la concrétisation des améliorations opérationnelles et des avantages attendus de notre réorganisation stratégique de 2016. Dans l'hypothèse où ces objectifs se réalisent, la direction prévoit toujours que le bénéfice ajusté pour 2017 sera supérieur à celui de 2016 », a poursuivi Monsieur Foote.

Corporation Wajax

Fondée en 1858, Wajax (TSX: WJX) est l'un des fournisseurs de produits et services industriels les plus anciens et les plus diversifiés du Canada. La Société exploite un système de distribution intégré dont les activités incluent des services de vente et de pièces et du soutien technique à une grande variété de clients de secteurs d'activité qui reflètent la diversité de l'économie canadienne, notamment le transport, l'exploitation forestière, les secteurs industriel et commercial, la construction, les sables bitumineux, l'exploitation minière, la transformation des métaux, le secteur public et les services publics et le pétrole et le gaz naturel.

L'objectif de la Société est de devenir le premier fournisseur de produits et services industriels du Canada, en se distinguant au moyen de ses trois capacités fondamentales : l'excellence de sa force de vente, l'étendue et l'efficacité de ses activités de réparation et d'entretien et son aptitude à collaborer étroitement avec ses partenaires fournisseurs, actuels et nouveaux, afin d'élargir constamment la gamme des produits offerts aux clients. La Société croit que la quête de l'excellence dans ces trois champs lui permettra de créer de la valeur pour ses clients, son personnel, ses fournisseurs et ses actionnaires.

La conférence téléphonique portant sur les résultats financiers du deuxième trimestre de Wajax sera diffusée sur le Web. Vous êtes invité à l'écouter en direct en anglais le vendredi 11 août 2017 à 13 h (heure de l'Est). Pour ce faire, veuillez vous rendre à l'adresse wajax.com et cliquer sur le lien menant à la conférence Web sur la page "Investor Relations", "Events and Presentations", "Webcasts" (« Relations avec les investisseurs », « Événements et présentations », « Conférence Web »).

Notes

|

1) |

Le « bénéfice net ajusté », le « bénéfice net ajusté de base par action », le « BAII », le « carnet de commandes » et le « ratio de levier financier » sont des mesures financières qui n'ont pas de signification normalisée prescrite par les principes comptables généralement reconnus (les « PCGR ») et pourraient ne pas être comparables à des mesures similaires présentées par d'autres émetteurs. Le rapport de gestion de la Société comprend des renseignements additionnels à l'égard de ces mesures financières, y compris des définitions et des rapprochements avec les mesures conformes aux PCGR les plus comparables, à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ». |

|

2) |

Bénéfice net ajusté pour le trimestre clos le 30 juin 2017 : bénéfice net (perte nette), compte non tenu du recouvrement de coûts de restructuration de 0,2 million de dollars après impôt, ou bénéfice de base de 0,01 $ par action. |

|

Bénéfice net ajusté pour le semestre clos le 30 juin 2017 : bénéfice net (perte nette), compte non tenu du recouvrement de coûts de restructuration de 0,2 million de dollars (coûts de 9,1 millions de dollars en 2016) après impôt, ou bénéfice de base par action de (0,01 $) (0,46 $ en 2016). | |

|

3) |

Pour le trimestre clos le 30 juin 2017, le nombre moyen pondéré d'actions en circulation aux fins du calcul du bénéfice (de la perte) de base par action était de 19 601 269 (19 956 921 en 2016). |

|

Pour le semestre clos le 30 juin 2017, le nombre moyen pondéré d'actions en circulation aux fins du calcul du bénéfice (de la perte) de base par action était de 19 709 348 (19 973 842 en 2016). |

Mise en garde concernant l'information prospective

Le présent communiqué de presse contient des énoncés prospectifs et de l'information prospective au sens des lois sur les valeurs mobilières applicables (collectivement, les « énoncés prospectifs »). Ces énoncés portent sur des événements futurs ou sur la performance future de la Société. Tous les énoncés, à l'exception des énoncés concernant des faits historiques, constituent des énoncés prospectifs. On reconnaît souvent, mais pas toujours, les énoncés prospectifs à l'emploi de termes et d'expressions comme « prévoir », « s'attendre à », « avoir l'intention », « planifier », « croire », « estimer », « projeter », ou des variantes de ces termes et expressions ou leur forme négative, ou des déclarations selon lesquelles certaines mesures ou certains événements ou résultats « peuvent », « devraient », « pourraient » ou « pourront », ou non, être prises, survenir ou se matérialiser. Ces énoncés comportent des risques et des incertitudes connus et inconnus et d'autres facteurs que la Société ne peut prédire ou contrôler et qui peuvent faire en sorte que les résultats, la performance et les réalisations réels diffèrent considérablement de ceux formulés, implicitement ou explicitement, dans ces énoncés prospectifs. Rien ne garantit que les énoncés prospectifs se concrétiseront. Par conséquent, le lecteur ne doit pas s'y fier indûment. Les énoncés prospectifs figurant dans le présent communiqué de presse ne sont valables qu'en date du présent communiqué de presse, ils reflètent les opinions actuelles de la direction et ils sont fondés sur l'information dont cette dernière dispose à l'heure actuelle. Même si la direction croit que les attentes dont il est fait état dans ces énoncés prospectifs sont raisonnables, rien ne garantit qu'elles s'avéreront exactes. Les énoncés prospectifs figurant dans le présent communiqué de presse ont notamment trait à nos perspectives à l'égard des ressources et des marchés sectoriels principaux pour le reste de 2017; à nos domaines d'action prioritaires pour le reste de 2017, y compris la génération de produits suffisants pour suppléer à la livraison des quatre grandes pelles excavatrices minières réalisée en 2016 (une situation qui ne se représentera pas en 2017), la gestion efficace de nos marges et la concrétisation des avantages attendus de notre réorganisation stratégique de 2016; à nos perspectives à l'égard du bénéfice net ajusté pour 2017, dans l'hypothèse où nous réalisons ces objectifs; à notre stratégie intitulée « 4 points de croissance » et à nos objectifs liés à cette stratégie, notamment notre ambition de devenir le premier fournisseur de produits et services industriels au Canada; et à notre conviction qu'en atteignant l'excellence dans nos champs de capacités fondamentales, Wajax créera de la valeur pour ses clients, son personnel, ses fournisseurs et ses actionnaires. Ces énoncés reposent sur un certain nombre d'hypothèses qui pourraient se révéler inexactes, entre autres, des hypothèses formulées à l'égard de la conjoncture économique commerciale en général; l'offre et la demande pour le pétrole et d'autres marchandises ainsi que le cours du pétrole et des autres marchandises et leur volatilité; les conditions des marchés financiers, y compris les taux d'intérêt; notre capacité à mettre en oeuvre notre stratégie « 4 points de croissance », y compris le perfectionnement de nos capacités de base, l'établissement de priorités en matière de croissance interne, la capacité de conclure et d'intégrer les acquisitions et la mise en place réussie de nouvelles plateformes de technologie de l'information de même que des nouveaux systèmes et logiciels; notre capacité à tirer parti des avantages attendus découlant de notre réorganisation stratégique de 2016, notamment des économies de coûts et des gains de productivité; la performance financière future de la Société; la performance financière future de la Société; les coûts de cette dernière; la concurrence sur ses marchés; l'aptitude de celle-ci à attirer et à fidéliser le personnel compétent, sa capacité d'acquérir des produits et des stocks de qualité et d'entretenir des relations avec ses fournisseurs, les membres de son personnel et ses clients. La liste qui précède n'est pas exhaustive. Des facteurs pourraient faire en sorte que les résultats réels soient sensiblement différents, notamment, la détérioration de la conjoncture économique et commerciale en général, la volatilité de l'offre et de la demande pour le pétrole et les autres marchandises ainsi que de leur cours; la poursuite ou le prolongement de la chute du cours du pétrole, la fluctuation des conditions des marchés financiers, y compris les taux d'intérêt; le niveau de la demande pour les produits et services que nous offrons et leurs prix; le niveau de confiance et les dépenses des clients; l'acceptation de nos produits sur les marchés; la résiliation de contrats de distribution ou de contrats avec les fabricants d'équipement d'origine; des difficultés imprévues d'ordre opérationnel (comme la défaillance d'une usine, d'un équipement ou du mode de fonctionnement conformément aux spécifications ou aux attentes, la flambée des coûts, notre incapacité à réduire les coûts à la suite du ralentissement des activités du marché, le manque de produits ou de stocks de qualité, l'interruption de l'approvisionnement, les moyens de pression et les incidents imprévus touchant la santé, la sécurité et l'environnement); notre aptitude à attirer et à conserver le personnel compétent et notre capacité à entretenir les relations avec nos fournisseurs, nos employés et nos clients. La liste qui précède n'est pas exhaustive. Le lecteur peut obtenir de plus amples renseignements sur les risques et incertitudes associés à ces énoncés prospectifs et aux activités de la Société dans la notice annuelle de la Société pour l'exercice clos le 31 décembre 2016, qui est déposée dans SEDAR. Les énoncés prospectifs contenus dans ce communiqué de presse sont présentés entièrement sous réserve de la présente mise en garde. La Société ne s'engage aucunement à publier une mise à jour de ces énoncés prospectifs, que ce soit pour tenir compte de nouveaux renseignements ou d'événements postérieurs ou pour d'autres motifs, à moins que ce ne soit exigé en vertu des lois sur les valeurs mobilières applicables.

Pour un complément d'information, consulter notamment le rapport annuel de Wajax dans le site Web de SEDAR, à l'adresse www.sedar.com.

Corporation Wajax

Rapport de gestion - T2 2017

Le rapport de gestion qui suit traite de la situation financière et des résultats d'exploitation consolidés de Corporation Wajax (« Wajax » ou la « Société ») pour le trimestre clos le 30 juin 2017. Ce rapport de gestion doit être lu à la lumière de l'information contenue dans les états financiers consolidés résumés non audités et les notes y afférentes du trimestre clos le 30 juin 2017, les états financiers consolidés audités annuels et les notes y afférentes de l'exercice clos le 31 décembre 2016 et le rapport de gestion connexe. Les renseignements contenus dans le présent rapport de gestion sont fondés sur l'information dont disposait la direction en date du 11 août 2017.

La direction est responsable de l'information communiquée dans ce rapport de gestion ainsi que dans les états financiers consolidés résumés non audités et les notes y afférentes, et a mis en place des systèmes d'information, des procédures et des contrôles appropriés visant à assurer que l'information utilisée en interne par la direction et communiquée en externe est essentiellement complète et fiable. Le conseil d'administration de Wajax a approuvé ce rapport de gestion ainsi que les états financiers consolidés résumés non audités et les notes y afférentes. En outre, le comité d'audit de Wajax joue, au nom du conseil d'administration, un rôle de surveillance à l'égard de la communication de toute l'information financière faite au public par Wajax et a passé en revue ce rapport de gestion ainsi que les états financiers consolidés résumés non audités et les notes y afférentes.

Sauf indication contraire, toute l'information financière comprise dans le présent rapport de gestion est exprimée en millions de dollars canadiens, sauf les données sur les calculs des ratios, les actions, les droits visant des actions et par action. On peut obtenir de l'information supplémentaire, notamment dans le rapport annuel et dans la notice annuelle de Wajax, dans le site Web de SEDAR, à l'adresse www.sedar.com.

Vue d'ensemble de Corporation Wajax

Fondée en 1858, Wajax (TSX: WJX) est l'un des fournisseurs de produits et services industriels les plus anciens et les plus diversifiés du Canada. La Société exploite un système de distribution intégré dont les activités incluent des services de vente et de pièces et du soutien technique à une grande variété de clients de secteurs d'activité qui reflètent la diversité de l'économie canadienne, notamment le transport, l'exploitation forestière, les secteurs industriel et commercial, la construction, les sables bitumineux, l'exploitation minière, la transformation des métaux, le secteur public et les services publics et le pétrole et le gaz naturel.

L'objectif de la Société est de devenir le premier fournisseur de produits et services industriels du Canada, en se distinguant au moyen de ses trois capacités fondamentales : l'excellence de sa force de vente, l'étendue et l'efficacité de ses activités de réparation et d'entretien et son aptitude à collaborer étroitement avec ses partenaires fournisseurs, actuels et nouveaux, afin d'élargir constamment la gamme des produits offerts aux clients. La Société croit que la quête de l'excellence dans ces trois champs lui permettra de créer de la valeur pour ses clients, son personnel, ses fournisseurs et ses actionnaires.

Orientation stratégique et perspectives

La réorganisation stratégique annoncée en mars 2016 a été menée à bien au cours du premier trimestre de 2017. La Société continue d'estimer les économies de coûts annualisées attribuables à la réorganisation à environ 17 millions de dollars en 2017. La direction prévoit que certains coûts et investissements liés aux volumes connexes à des mesures stratégiques visant la recherche d'occasions de croissance interne seront engagés en 2017, ce qui contrebalancera en partie ces économies de coûts.

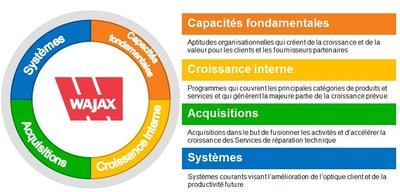

La direction demeure engagée et confiante à l'égard de la réalisation de la stratégie « 4 points de croissance » et elle est convaincue qu'elle créera de la valeur pour ses clients, ses fournisseurs et ses actionnaires.

4 points de croissance de Wajax

Bien que les résultats du deuxième trimestre aient continué de s'améliorer d'un exercice à l'autre, la direction prévoit pour le reste de 2017 que la plupart des principaux marchés industriels et des ressources seront soumis en continu à des pressions budgétaires et à des pressions sur les marges pour le reste de 2017. L'attention de la Société continue de porter sur la génération de produits suffisants pour suppléer à la livraison de quatre grandes pelles excavatrices minières réalisée en 2016, une situation qui ne devrait pas se reproduire en 2017, la gestion efficace de ses marges et la concrétisation des avantages attendus de la réorganisation stratégique de 2016. Dans l'hypothèse où ces objectifs se réalisent, la direction est toujours d'avis que le bénéfice ajusté pour 2017 sera supérieur à celui de 20161). Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ».

Faits saillants du trimestre

- La Société a généré des produits de 325,3 millions de dollars au deuxième trimestre de 2017, contre 336,6 millions de dollars pour la période correspondante de 2016. Les produits du deuxième trimestre de 2016 comprennent environ 20 millions de dollars de ventes d'équipement d'exploitation minière supplémentaires, ce qui ne s'est pas reproduit au deuxième trimestre de 2017. Compte non tenu de ces ventes, les produits ont augmenté de 2,7 % d'un exercice à l'autre, essentiellement grâce à ces facteurs :

- hausse des ventes d'équipement de construction dans le centre et l'Ouest du Canada;

- hausse des ventes de produits de roulement et de transmission de puissance dans l'Est du Canada;

- hausse des ventes de produits hydrauliques dans l'Ouest du Canada;

- hausse des ventes de pièces et de services dans les secteurs de la construction et de l'exploitation minière dans l'Ouest du Canada;

- hausse des ventes de pièces et de services aux clients exerçant des activités de transport sur de grandes routes dans toutes les régions.

- Le BAII s'est élevé à 13,1 millions de dollars au deuxième trimestre de 2017, contre 8,8 millions de dollars pour la période correspondante de 20161). L'amélioration d'un exercice à l'autre est attribuable aux marges plus élevées découlant de la variation de la composition des produits tirés des ventes de pièces industrielles et des services après-vente ainsi que de la progression des marges sur les ventes de pièces et de services. L'amélioration des marges a été contrebalancée en partie par une baisse des produits et par une légère hausse des frais de vente et d'administration liée essentiellement à la rémunération incitative. Au deuxième trimestre de 2017, les effectifs de la Société avaient été réduits de 6 % par rapport à la période correspondante de l'exercice précédent.

- Selon l'amélioration des résultats du BAII, la Société a dégagé un bénéfice net de 7,6 millions de dollars, ou 0,39 $ par action, au deuxième trimestre de 2017 contre 4,3 millions de dollars ou 0,22 $ par action au cours de la période correspondante de 2016.

- Le carnet de commandes de la Société au deuxième trimestre de 2017 s'est établi à 159,7 millions de dollars, essentiellement inchangé par rapport au carnet de commandes de 160,0 millions de dollars au premier trimestre de 20171). Le carnet de commandes a diminué de 5,5 millions de dollars, ou 3 %, par rapport au deuxième trimestre de 2016, ce qui s'explique essentiellement par la réduction des commandes d'équipement dans le secteur de l'exploitation minière1).

- Le ratio de levier financier de la Société a atteint 1,95 fois, inchangé pour ainsi dire par rapport au premier trimestre de 20171).

|

(1) |

Le « carnet de commandes », le « ratio de levier financier », le « bénéfice net ajusté », le « BAIIA ajusté » et le « BAII » n'ont pas de signification normalisée prescrite par les principes comptables généralement reconnus (les « PCGR »). Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ». |

Sommaire des résultats d'exploitation

|

Trimestres clos les 30 juin |

Semestres clos les 30 juin | |||||||

|

2017 |

2016 |

2017 |

2016 |

|||||

|

Produits |

325,3 |

$ |

336,6 |

$ |

643,7 |

$ |

621,6 |

$ |

|

Marge brute |

62,7 |

$ |

57,4 |

$ |

123,4 |

$ |

112,2 |

$ |

|

Frais de vente et d'administration |

49,9 |

$ |

48,6 |

$ |

99,5 |

$ |

101,3 |

$ |

|

(Recouvrement) coûts de restructuration |

(0,3) |

$ |

- |

$ |

(0,3) |

$ |

12,5 |

$ |

|

Bénéfice (perte) avant charges financières et impôt sur le résultat1) |

13,1 |

$ |

8,8 |

$ |

24,3 |

$ |

(1,7) |

$ |

|

Charges financières |

2,6 |

$ |

2,8 |

$ |

5,2 |

$ |

5,5 |

$ |

|

Bénéfice (perte) avant impôt sur le résultat1) |

10,4 |

$ |

6,0 |

$ |

19,1 |

$ |

(7,2) |

$ |

|

Charge (recouvrement) d'impôt sur le résultat |

2,9 |

$ |

1,7 |

$ |

5,3 |

$ |

(1,7) |

$ |

|

Bénéfice net (perte nette) |

7,6 |

$ |

4,3 |

$ |

13,8 |

$ |

(5,4) |

$ |

|

- Bénéfice (perte) de base par action2), 3) |

0,39 |

$ |

0,22 |

$ |

0,70 |

$ |

(0,27) |

$ |

|

- Bénéfice (perte) dilué(e) par action2), 3) |

0,37 |

$ |

0,21 |

$ |

0,68 |

$ |

(0,27) |

$ |

|

Bénéfice net ajusté1), 4) |

7,3 |

$ |

4,3 |

$ |

13,6 |

$ |

3,7 |

$ |

|

- Résultat de base par action ajusté1), 2), 3, 4) |

0,37 |

$ |

0,22 |

$ |

0,69 |

$ |

0,19 |

$ |

|

- Résultat dilué par action ajusté1), 2), 3), 4) |

0,36 |

$ |

0,21 |

$ |

0,67 |

$ |

0,19 |

$ |

|

Principaux ratios |

||||||||

|

Marge bénéficiaire brute |

19,3 |

% |

17,1 |

% |

19,2 |

% |

18,0 |

% |

|

Frais de vente et d'administration exprimés en pourcentage des produits |

15,3 |

% |

14,4 |

% |

15,5 |

% |

16,3 |

% |

|

Marge du BAII1) |

4,0 |

% |

2,6 |

% |

3,8 |

% |

(0,3) |

% |

|

Taux d'impôt effectif |

27,6 |

% |

28,3 |

% |

27,8 |

% |

23,9 |

% |

|

Faits saillants de l'état du résultat net Aux |

30 juin |

31 mars |

31 décembre |

|||

|

Clients et autres débiteurs |

170,2 |

$ |

194,1 |

$ |

194,6 |

$ |

|

Stocks |

305,1 |

$ |

290,6 |

$ |

283,4 |

$ |

|

Créditeurs et charges à payer |

(195,6) |

$ |

(221,0) |

$ |

(232,7) |

$ |

|

Autres montants liés au fonds de roulement1) |

(10,4) |

$ |

4,1 |

$ |

20,6 |

$ |

|

Fonds de roulement1) |

269,3 |

$ |

267,8 |

$ |

265,9 |

$ |

|

Équipement de location |

56,6 |

$ |

57,6 |

$ |

58,1 |

$ |

|

Immobilisations corporelles |

42,9 |

$ |

44,4 |

$ |

45,7 |

$ |

|

Dette à long terme nette1) |

141,2 |

$ |

134,0 |

$ |

126,0 |

$ |

|

Principaux ratios |

||||||

|

Ratio de levier financier1) |

1,95 fois |

1,94 fois |

2,07 fois |

|

1) |

Ces mesures n'ont pas de sens normalisé aux termes des PCGR. Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ». |

|

2) |

Le nombre moyen pondéré d'actions en circulation aux fins du calcul du bénéfice (de la perte) de base et dilué(e) par action pour le trimestre clos le 30 juin 2017 s'est établi respectivement à 19 601 269 (19 956 921 en 2016) et à 20 158 516 (20 216 067 en 2016). |

|

3) |

Le nombre moyen pondéré d'actions en circulation aux fins du calcul du bénéfice (de la perte) de base et dilué(e) par action pour le semestre clos le 30 juin 2017 s'est établi respectivement à 19 709 348 (19 973 842 en 2016) et à 20 228 511 (19 973 842 en 2016). |

|

4) |

Bénéfice net, compte non tenu (du recouvrement de coûts) de restructuration de 0,2 million de dollars, ou résultat de base et dilué par action de 0,01 $ pour le trimestre clos le 30 juin 2017. |

|

Bénéfice net (perte nette), compte non tenu (du recouvrement) des coûts de restructuration de (0,2) million de dollars (9,1 millions de dollars en 2016) après impôt, ou résultat de base et dilué par action de (0,01)$ pour le semestre clos le 30 juin 2017 (0,46 $ en 2016). |

Résultats d'exploitation

Produits

|

Trimestres clos les |

Semestres clos les | |||||||

|

2017 |

2016 |

2017 |

2016 |

|||||

|

Ventes d'équipement |

109,3 |

$ |

129,4 |

$ |

206,7 |

$ |

211,8 |

$ |

|

Location d'équipement |

7,5 |

8,7 |

15,9 |

17,7 |

||||

|

Pièces industrielles |

87,0 |

82,6 |

176,6 |

163,2 |

||||

|

Service après-vente |

107,9 |

101,6 |

218,1 |

200,5 |

||||

|

Autres |

13,6 |

14,3 |

26,4 |

28,4 |

||||

|

Total des produits |

325,3 |

$ |

336,6 |

$ |

643,7 |

$ |

621,6 |

$ |

Au deuxième trimestre de 2017, les produits ont diminué de 3,3 %, ou 11,3 millions de dollars, pour s'établir à 325,3 millions de dollars, contre 336,6 millions de dollars au deuxième trimestre de 2016. Cette diminution s'explique par les facteurs suivants :

- Les ventes d'équipement ont diminué en raison surtout de la baisse des ventes dans le secteur de l'exploitation minière dans l'Ouest canadien, contrebalancée en partie par l'augmentation des ventes d'équipement du secteur de la construction dans l'Ouest et le centre du Canada.

- Hausse des produits tirés des ventes de pièces industrielles du fait surtout des ventes de roulements et de pièces de transmissions de puissance plus élevées dans l'Est du Canada et de l'augmentation des ventes de produits hydrauliques dans l'Ouest du Canada.

- Hausse des produits tirés des services après-vente grâce au dynamisme des ventes de pièces et de services dans le secteur de la construction et le secteur de l'exploitation minière dans l'Ouest du Canada et ventes de pièces et de services plus élevées aux clients exerçant des activités de transport sur de grandes routes dans toutes les régions.

Pour le semestre clos le 30 juin 2017, les produits ont progressé de 3,6 %, ou 22,1 millions de dollars, pour atteindre 643,7 millions de dollars, contre 621,6 millions de dollars en 2016. Les facteurs suivants ont contribué à la hausse des produits :

- Les ventes d'équipement ont diminué en raison de la baisse des ventes dans le secteur de l'exploitation minière et des ventes de groupes électrogènes dans l'Ouest canadien et d'un recul des ventes d'équipement de manutention de matériaux dans l'Est du Canada, contrebalancés en partie par l'augmentation des ventes d'équipement du secteur de la construction dans l'Ouest du Canada.

- Augmentation des produits tirés des ventes de pièces industrielles du fait essentiellement de la hausse des ventes de roulements et de pièces de transmissions de puissance plus élevées dans l'Est du Canada et de l'accroissement des ventes d'équipement de traitement dans le domaine de l'énergie fluide dans l'Ouest et l'Est du Canada.

- Hausse des produits tirés des services après-vente grâce au dynamisme des ventes de pièces dans le secteur de la construction dans toutes les régions, à l'augmentation des ventes de pièces et de services dans le secteur de l'exploitation minière dans l'Ouest du Canada et aux ventes de pièces et de services plus élevées aux clients exerçant des activités de transport sur de grandes routes dans toutes les régions.

Carnet de commandes

Au 30 juin 2017, le carnet de commandes s'est élevé à 159,7 millions de dollars, ce qui représente une réduction de 0,3 million de dollars par rapport au 31 mars 2017. Le carnet de commandes a diminué de 5,5 millions de dollars par rapport au 30 juin 2016, ce qui s'explique essentiellement par le recul des commandes d'équipement dans le secteur de l'exploitation minière.

Marge brute

La hausse des marges bénéficiaires brutes a été contrée en partie par la baisse des volumes au deuxième trimestre de 2017, ce qui a donné lieu à une augmentation de 5,3 millions de dollars de la marge brute. Du fait de la variation de la composition des produits tirés des pièces industrielles et des services après-vente, de la hausse des marges sur les ventes de pièces aux clients exerçant des activités de transport sur de grandes routes et d'une amélioration des marges sur les ventes de services, la marge bénéficiaire brute est passée de 17,1 % au cours de l'exercice précédent à 19,3 % au deuxième trimestre de 2017.

Pour le semestre clos le 30 juin 2017, la marge brute a augmenté de 11,2 millions de dollars par suite de marges bénéficiaires brutes et de volumes plus élevés. La marge bénéficiaire brute est passée de 18,0 % pour l'exercice précédent à 19,2 % grâce à l'amélioration des marges sur les ventes de pièces et de services au secteur de l'exploitation minière et aux clients exerçant des activités de transport sur de grandes routes et hors grandes routes et à la hausse des marges sur les ventes de pièces dans le secteur de la construction.

Frais de vente et d'administration

Les frais de vente et d'administration ont augmenté de 1,3 million de dollars au deuxième trimestre de 2017, par rapport au même trimestre de l'exercice précédent, du fait principalement de la hausse des primes incitatives annuelles. Cette hausse a été atténuée par une baisse des coûts liés au personnel par suite de la réduction des effectifs dans le cadre de la réorganisation stratégique de 2016 de la Société. Les frais de vente et d'administration exprimés en pourcentage des produits se sont accrus, passant de 14,4 % au deuxième trimestre de 2016 à 15,3 % au deuxième trimestre de 2017.

Pour le semestre clos le 30 juin 2017, les frais de vente et d'administration ont reculé de 2 %, ou 1,8 million de dollars, par rapport à la période correspondante de l'exercice précédent. Ce recul s'explique essentiellement par la baisse des coûts liés au personnel par suite de la réduction des effectifs dans le cadre de la réorganisation stratégique de 2016 de la Société, contrebalancée en partie par une hausse des primes incitatives annuelles. Les frais de vente et d'administration exprimés en pourcentage des produits ont diminué, passant de 16,3 % en 2016 à 15,5 % en 2017.

Au cours du deuxième trimestre de 2017, la Société a réalisé des économies de 1,2 million de dollars (4,2 millions de dollars pour le semestre clos le 30 juin 2017) au titre des frais de vente et d'administration et des économies de 0,6 million de dollars (1,7 million de dollars pour le semestre clos le 30 juin 2017) au titre des coûts des ventes grâce à la réorganisation stratégique. La Société croit toujours pouvoir réaliser des économies de coûts annualisées d'environ 17,0 millions de dollars grâce à la réorganisation stratégique. La Société a réalisé des économies de coûts de 8,6 millions de dollars en 2016 à la suite de la réorganisation stratégique de 2016. La direction prévoit que certains coûts et investissements liés aux volumes connexes à des mesures stratégiques visant la recherche d'occasions de croissance interne seront engagés en 2017, ce qui contrebalancera en partie ces économies de coûts.

Charges financières

Les charges financières de 2,6 millions de dollars pour le trimestre ont diminué de 0,2 million de dollars par rapport à celles de l'exercice 2016, du fait de la diminution de la dette. Se reporter à la rubrique « Situation de trésorerie et ressources en capital ».

Les charges financières de 5,2 millions de dollars pour le semestre clos le 30 juin 2017 ont diminué de 0,3 million de dollars par rapport à la période correspondante de 2016, du fait de la diminution de la dette. Se reporter à la rubrique « Situation de trésorerie et ressources en capital ».

Charge (recouvrement) d'impôt sur le résultat

Le taux d'impôt effectif de la Société de 27,6 % pour le deuxième trimestre de 2017 était plus élevé que le taux d'impôt prévu par la loi de 26,9 % en raison de l'incidence de charges non déductibles fiscalement. Le taux d'impôt effectif de 28,3 % de la Société pour le deuxième trimestre de 2016 était supérieur au taux d'impôt prévu par la loi de 26,9 % par suite de l'incidence des charges non déductibles fiscalement. Le taux d'impôt prévu par la loi de 26,9 % est demeuré inchangé par rapport à 2016.

Le taux d'impôt effectif de la Société de 27,8 % pour le semestre clos le 30 juin 2017 était plus élevé que le taux d'impôt prévu par la loi de 26,9 % en raison de l'incidence de charges non déductibles fiscalement. Le taux d'impôt effectif de 23,9 % de la Société pour le semestre clos le 30 juin 2016 était inférieur au taux d'impôt prévu par la loi de 26,9 % par suite de l'incidence des charges non déductibles fiscalement. Le taux d'impôt prévu par la loi de 26,9 % est demeuré inchangé par rapport à 2016.

Bénéfice net (perte nette)

Au cours du deuxième trimestre de 2017, la Société a comptabilisé un bénéfice net de 7,6 millions de dollars, ou 0,39 $ par action, comparativement à 4,3 millions de dollars, ou 0,22 $ par action, pour le deuxième trimestre de 2016. L'augmentation du bénéfice net de 3,3 millions de dollars est le fait surtout d'une hausse des marges bénéficiaires brutes et d'un recouvrement de coûts de restructuration de 0,2 million de dollars après impôt, ou 0,01 $ par action, contrebalancés en partie par des frais de vente et d'administration plus élevés découlant de l'accroissement des primes incitatives annuelles par rapport au trimestre précédent.

Au cours du semestre clos le 30 juin 2017, la Société a comptabilisé un bénéfice net de 13,8 millions de dollars, ou 0,70 $ par action, comparativement à une perte nette de 5,4 millions de dollars, ou 0,27 $ par action, pour la période correspondante de 2016. L'augmentation du bénéfice net de 19,2 millions de dollars est le fait surtout de la hausse des volumes et des marges bénéficiaires brutes et d'un recouvrement de coûts de restructuration de 0,2 million de dollars après impôt, ou 0,01 $ par action, pour l'exercice considéré, contre une charge de restructuration de 9,1 millions de dollars après impôt, ou 0,46 $ par action, pour l'exercice précédent.

Bénéfice net ajusté (se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles »)

Au cours du trimestre et du semestre clos le 30 juin 2017, le bénéfice net ajusté ne tenait pas compte d'un recouvrement de coûts de restructuration de 0,2 million de dollars après impôt, ou 0,01 $ par action. Ainsi, le bénéfice net ajusté s'est établi à 7,3 millions de dollars, ou 0,37 $ par action, pour le trimestre clos le 30 juin 2017 et à 13,6 millions de dollars, ou 0,69 $ par action, pour le semestre clos le 30 juin 2017.

Pour le semestre clos le 30 juin 2016, le bénéfice net ajusté ne tenait pas compte d'une provision de restructuration de 9,1 millions de dollars après impôt, ou 0,46 $ par action. Dès lors, le bénéfice net ajusté s'est établi à 3,7 millions de dollars, ou 0,19 $ par action, en 2016.

Résultat global

Le résultat global total de 7,0 millions de dollars pour le deuxième trimestre de 2017 tenait compte d'un bénéfice net de 7,6 millions de dollars, contrebalancé en partie par un montant de 0,5 million de dollars au titre des autres éléments du résultat global. Au cours du deuxième trimestre de 2016, le résultat global total était composé d'un bénéfice net de 4,3 millions de dollars.

Pour le semestre clos le 30 juin 2017, le résultat global total de 13,2 millions de dollars tenait compte d'un bénéfice net de 13,8 millions de dollars, contrebalancé en partie par une perte de 0,6 million de dollars au titre des autres éléments du résultat global. Au cours du semestre clos le 30 juin 2016, la perte au titre du résultat global total de 7,0 millions de dollars tenait compte d'une perte nette de 5,4 millions de dollars et d'une perte de 1,6 million de dollars au titre des autres éléments du résultat global. Les autres éléments du résultat global pour l'exercice précédent découlent d'un profit de 0,3 million de dollars sur les instruments dérivés désignés comme couvertures de flux de trésorerie au cours des périodes antérieures reclassées au coût des stocks et d'une perte de 1,3 million de dollars sur les instruments dérivés désignés comme couvertures de flux de trésorerie en cours à la clôture de la période.

Principales informations trimestrielles

Le tableau qui suit présente les principales données financières trimestrielles consolidées non auditées pour les huit derniers trimestres. Bien qu'elles n'aient pas fait l'objet d'un audit, ces informations trimestrielles ont été préparées à l'aide des mêmes méthodes que celles utilisées pour l'établissement des états financiers consolidés annuels audités de l'exercice 2016.

|

2017 |

2016 |

2015 | |||||||||||||||

|

T2 |

T1 |

T4 |

T3 |

T2 |

T1 |

T4 |

T3 | ||||||||||

|

Produits |

325,3 |

$ |

318,4 |

$ |

313,7 |

$ |

286,6 |

$ |

336,6 |

$ |

285,0 |

$ |

324,4 |

$ |

290,9 |

$ | |

|

Bénéfice net (perte nette) |

7,6 |

$ |

6,2 |

$ |

8,9 |

$ |

7,6 |

$ |

4,3 |

$ |

(9,7) |

$ |

(33,3) |

$ |

7,5 |

$ | |

|

Bénéfice net (perte nette) |

|||||||||||||||||

|

- de base |

0,39 |

$ |

0,31 |

$ |

0,45 |

$ |

0,38 |

$ |

0,22 |

$ |

(0,49) |

$ |

(1,66) |

$ |

0,38 |

$ | |

|

- dilué(e) |

0,37 |

$ |

0,31 |

$ |

0,44 |

$ |

0,37 |

$ |

0,21 |

$ |

(0,49) |

$ |

(1,66) |

$ |

0,37 |

$ | |

Bien qu'il soit difficile de prévoir les fluctuations trimestrielles des produits et du bénéfice net pendant les périodes de ralentissement des activités du secteur de l'énergie, les résultats du premier trimestre devraient subir l'incidence de la baisse saisonnière. De plus, d'importantes livraisons de tombereaux de chantier et de pelles excavatrices, ainsi que d'ensembles de groupes électrogènes sont susceptibles de faire fluctuer les produits et le bénéfice net tout au long de l'exercice.

Pour le premier trimestre de 2016, la perte nette de 9,7 millions de dollars comprend une provision de restructuration de 9,1 millions de dollars après impôt. Compte non tenu de la provision de restructuration, la perte nette ajustée au premier trimestre de 2016 s'établit à 0,6 million de dollars. Pour le quatrième trimestre de 2015, la perte nette de 33,3 millions de dollars comprend une dépréciation du goodwill et des immobilisations incorporelles de 37,3 millions de dollars. Compte non tenu de la dépréciation du goodwill et des immobilisations incorporelles, le bénéfice net ajusté s'élevait à 4,0 millions de dollars au quatrième trimestre de 2015. Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ».

Pour une analyse des résultats trimestriels précédents de Wajax, consulter les rapports de gestion trimestriels de Wajax déposés dans le site Web de SEDAR, à l'adresse www.sedar.com.

Situation financière consolidée

Structure du capital et principales mesures de la situation financière

|

30 juin |

31 mars |

31 décembre |

||||

|

Capitaux propres |

274,4 |

$ |

276,6 |

$ |

276,8 |

$ |

|

Dette à long terme nette1) |

141,2 |

134,0 |

126,0 |

|||

|

Capital total |

415,5 |

$ |

410,6 |

$ |

402,8 |

$ |

|

Ratio de la dette à long terme nette sur le capital total1) |

34,0 |

% |

32,6 |

% |

31,3 |

% |

|

Ratio de levier financier1) |

1,95 |

1,94 |

2,07 |

|

1) |

Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ». |

La Société a pour objectif de maintenir son ratio de levier financier entre 1,5 fois et 2,0 fois. Cependant, dans certains cas, la Société peut être disposée à maintenir un ratio de levier financier supérieur ou inférieur à cette fourchette pour soutenir des projets de croissance clé ou faire fluctuer les niveaux du fonds de roulement pendant les variations des cycles économiques. Se reporter à la rubrique « Dette à long terme nette » ci-après.

Capitaux propres

Au 30 juin 2017, les capitaux propres de la Société s'élevaient à 274,4 millions de dollars, en baisse de 2,2 millions de dollars par rapport au 31 mars 2017, étant donné que le bénéfice net de 7,6 millions de dollars a été plus que contrebalancé par des dividendes déclarés de 4,9 millions de dollars et par un montant de 5,3 millions de dollars au titre du rachat d'actions par l'intermédiaire de deux fiducies liées au régime d'avantages du personnel financées par la Société (pour le règlement futur des attributions des régimes de rémunération fondée sur des actions). Pour le semestre clos le 30 juin 2017, les capitaux propres de la Société ont diminué de 2,4 millions de dollars, ce qui s'explique par des dividendes déclarés de 9,8 millions de dollars et par un montant de 7,5 millions de dollars au titre du rachat d'actions par l'intermédiaire de deux fiducies liées au régime d'avantages du personnel financées par la Société (pour le règlement futur des attributions des régimes de rémunération fondée sur des actions), lesquels ont été supérieurs au bénéfice net de 13,8 millions de dollars.

Le capital social de la Société est compris dans les capitaux propres au bilan, et se résume comme suit :

|

Nombre |

Montant |

||

|

Actions émises et en circulation au 31 décembre 2016 et au 30 juin 2017 |

20 026 819 |

180,6 |

$ |

|

Actions détenues en fiducie au 31 décembre 2016 |

(200 968) |

(1,8) |

$ |

|

Rachetées pour règlement futur de certains régimes de rémunération |

(321 744) |

(2,9) |

|

|

Actions détenues en fiducie au 30 juin 2017 |

(522 712) |

(4,7) |

|

|

Actions émises et en circulation, déduction faite des actions détenues en fiducie, au 30 juin 2017 |

19 504 107 |

175,9 |

$ |

À la date du présent rapport de gestion, la Société avait 19 504 107 actions ordinaires émises et en circulation, déduction faite des actions détenues en fiducie.

Au 30 juin 2017, Wajax comptait quatre régimes de rémunération fondée sur des actions : le régime d'actionnariat de Wajax (le « RA »), le régime d'unités d'actions différées des administrateurs (le « RUADA »), le régime d'encouragement à moyen terme à l'intention des membres de la haute direction (le « REMT ») et le régime d'unités d'actions différées (le « RUAD »).

Au 30 juin 2017, le nombre de droits en cours était de 366 679 (349 910 en 2016) aux termes du RA et du RUADA (actions propres réglées) et de 525 262 (319 111 droits en 2016) aux termes du REMT et du RUAD (actions acquises sur le marché réglées). Au 30 juin 2017, 366 679 (344 152 en 2016) droits aux termes du RA et du RUADA étaient acquis. Au 30 juin 2017, le nombre d'actions détenues en fiducie se rapprochait du nombre de droits au moyen d'actions acquises sur le marché réglées en circulation. Selon le niveau de réalisation réel des cibles de performance relatives à ces attributions liées au REMT et au RUAD, le nombre d'actions nécessaires pour satisfaire les obligations de la Société pourrait être plus ou moins élevé.

Wajax a enregistré une charge de rémunération de 1,1 million de dollars pour le trimestre (0,5 million de dollars en 2016) et de 1,9 million de dollars pour le semestre clos le 30 juin 2017 (0,8 million de dollars en 2016) à l'égard de ces régimes.

Dette à long terme nette (se reporter à la rubrique « Mesures non conformes aux PCGR

et mesures conformes aux PCGR additionnelles »)

|

30 juin |

31 mars |

31 décembre |

||||

|

Dette bancaire (trésorerie) |

11,3 |

$ |

3,7 |

$ |

(4,9) |

$ |

|

Obligations au titre du contrat de location-financement |

7,6 |

8,2 |

8,9 |

|||

|

Dette à long terme |

122,3 |

122,1 |

122,0 |

|||

|

Dette à long terme nette1) |

141,2 |

$ |

134,0 |

$ |

126,0 |

$ |

|

1) |

Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ». |

La dette à long terme nette, établie à 141,2 millions de dollars au 30 juin 2017, a augmenté de 7,2 millions de dollars par rapport à 134,0 millions de dollars au 31 mars 2017. Au cours du trimestre, les entrées de trésorerie liées aux activités d'exploitation de 3,8 millions de dollars ont été neutralisées par des versements de dividendes de 5,0 millions de dollars et des actions ordinaires rachetées et détenues en fiducie à l'égard de règlements futurs d'attributions faites aux termes de certains régimes de rémunération fondée sur des actions de 5,3 millions de dollars.

La dette à long terme nette, établie à 141,2 millions de dollars au 30 juin 2017, a augmenté de 15,2 millions de dollars par rapport à 126,0 millions de dollars au 31 décembre 2016. Au cours de la période, les entrées de trésorerie liées aux activités d'exploitation de 3,8 millions de dollars ont été contrées par des versements de dividendes de 9,9 millions de dollars et des actions ordinaires rachetées et détenues en fiducie de 7,5 millions de dollars.

Le ratio de la dette à long terme nette sur le capital total de la Société a augmenté, passant de 32,6 % au 31 mars 2017 à 34,0 % au 30 juin 2017, ce qui s'explique essentiellement par la hausse de la dette à long terme nette au cours de la période à l'étude.

Le ratio de levier financier de la Société est demeuré presque stable, passant de 1,94 fois au 31 mars 2017 à 1,95 fois au 30 juin 2017. Se reporter à la rubrique « Mesures non conformes aux PCGR et mesures conformes aux PCGR additionnelles ».

Se reporter à la rubrique « Situation de trésorerie et ressources en capital ».

Instruments financiers

Wajax a recours à des instruments financiers dérivés dans la gestion de ses risques de change et de taux d'intérêt. La Société a pour principe de défendre l'utilisation d'instruments financiers dérivés à des fins de négociation ou de spéculation.

Dans le cours normal de ses activités, Wajax conclut des contrats de change à court terme de gré à gré afin de couvrir le cours de change à l'égard du coût de certains stocks entrants et de couvrir une certaine partie des ventes aux clients ainsi que des créances associées, libellées en monnaie étrangère. Au 30 juin 2017, Wajax avait les contrats suivants en vigueur :

- Contrats visant l'achat de 35,2 millions de dollars américains (l'achat de 55,1 millions de dollars américains au 31 décembre 2016).

- Contrats visant la vente de 9,2 millions de dollars américains (la vente de 10,8 millions de dollars américains au 31 décembre 2016).

Les contrats de change en dollars américains viennent à expiration entre juillet 2017 et mai 2018, à un cours moyen pondéré de $ US/$ CA de 1,3355.

Obligations contractuelles

Aucun changement significatif n'a été apporté aux obligations contractuelles de la Société depuis le 31 décembre 2016. Se reporter à la rubrique « Situation de trésorerie et ressources en capital ».

Financement hors bilan

Les ententes de financement hors bilan comprennent des contrats de location simple visant des établissements conclus auprès de différents propriétaires et d'autre matériel, principalement du matériel de bureau. Aucun changement significatif n'a été apporté aux obligations totales de la Société pour l'ensemble des contrats de location simple depuis le 31 décembre 2016. Se reporter à la rubrique « Obligations contractuelles » ci-dessus.

Bien que les engagements annuels consolidés aux termes des contrats de location de Wajax baissent d'un exercice à l'autre, les contrats de location en vigueur devraient être renouvelés ou remplacés, ce qui aura pour effet de maintenir les engagements contractuels à leurs niveaux actuels. Wajax pourrait également engager des dépenses d'investissement pour acquérir une capacité équivalente.

Au 30 juin 2017, la Société disposait de 51,4 millions de dollars (46,2 millions de dollars au 31 mars 2017) de stocks en consignation d'un grand fabricant, après des dépôts de 7,2 millions de dollars (12,8 millions de dollars au 31 mars 2017). Dans le cours normal de ses activités, Wajax reçoit des marchandises en consignation de la part de ce fabricant, lesquelles sont habituellement louées ou vendues à des clients ou achetées par Wajax. Aux termes du programme de consignation, la Société doit faire des dépôts périodiques au fabricant pour les marchandises en consignation qui sont louées aux clients ou disponibles depuis plus de neuf mois. Ces marchandises en consignation ne sont pas incluses dans les stocks de Wajax puisque le fabricant demeure le propriétaire des biens. Si le programme de consignation de stocks prenait fin, Wajax aurait recours au financement sans intérêt si cette option lui était offerte par le fabricant et (ou) utiliserait ses facilités de crédit.

Bien que la direction estime actuellement que Wajax dispose d'une capacité d'emprunt suffisante, cette dernière pourrait devoir recourir au marché des actions ou au marché des titres d'emprunt ou réduire ses dividendes pour remédier à toute insuffisance aux termes de ses facilités de crédit. Se reporter à la rubrique « Situation de trésorerie et ressources en capital ».

Situation de trésorerie et ressources en capital

Les liquidités de la Société proviennent de diverses sources, notamment les facilités de crédit bancaires et non bancaires, les billets de premier rang et les entrées de trésorerie liées aux activités d'exploitation.

Facilités de crédit bancaires et non bancaires et billets de premier rang

Au 30 juin 2017, Wajax avait emprunté 6,9 millions de dollars et émis 7,0 millions de dollars de lettres de crédit, ce qui portait à 13,9 millions de dollars l'utilisation de sa facilité de crédit bancaire de 250 millions de dollars. De plus, Wajax avait des billets de premier rang en circulation d'un capital de 125 millions de dollars, portant intérêt au taux annuel de 6,125 %, payable semestriellement et venant à échéance le 23 octobre 2020. La capacité d'emprunt aux termes de la facilité de crédit bancaire dépend du niveau des stocks disponibles et des créances clients impayées. Au 30 juin 2017, la capacité d'emprunt aux termes de la facilité de crédit bancaire correspondait à 250 millions de dollars.

La facilité est assortie des clauses restrictives habituelles, y compris des restrictions sur le versement des dividendes en espèces et le maintien d'un ratio de couverture des intérêts, qui étaient toutes satisfaites au 30 juin 2017. En particulier, la Société ne peut pas déclarer de dividendes si son ratio de levier financier, tel qu'il est défini dans la convention de la facilité de crédit bancaire, est supérieur à 3,25. Les billets de premier rang ne sont pas garantis et sont assortis de clauses restrictives usuelles qui, même si elles sont différentes de celles de la facilité de crédit bancaire, ne devraient pas être plus restrictives que cette dernière. Toutes les clauses restrictives étaient satisfaites au 30 juin 2017.

Aux termes de la facilité de crédit bancaire, Wajax est autorisée à contracter des emprunts additionnels portant intérêt de 15 millions de dollars. Elle dispose ainsi d'une facilité de financement sur stocks remboursable à vue pouvant atteindre 15 millions de dollars conclue avec deux prêteurs qui ne sont pas des institutions bancaires. Au 30 juin 2017, Wajax n'avait prélevé aucune somme sur la facilité de financement d'équipement portant intérêt.

Au 11 août 2017, la facilité de crédit bancaire de 250 millions de dollars de Wajax, dont une tranche de 236,1 millions de dollars était disponible au 30 juin 2017, ainsi que sa capacité d'emprunt additionnelle autorisée de 15 millions de dollars aux termes de la facilité de crédit bancaire devraient suffire à satisfaire les besoins à court terme en fonds de roulement et en dépenses d'investissement de maintien de Wajax ainsi que pour certains investissements stratégiques. Toutefois, Wajax pourrait devoir recourir au marché des actions ou au marché des titres d'emprunt pour financer des acquisitions importantes.

De plus, la tolérance de la Société au risque de taux d'intérêt diminue ou augmente à mesure que son ratio de levier financier s'accroît ou fléchit. Au 30 juin 2017, une tranche de 125 millions de dollars de la dette à long terme nette de la Société, ou 89 %, portait intérêt à un taux fixe, ce qui est conforme à la politique relative au risque de taux d'intérêt de la Société.

Flux de trésorerie

Le tableau qui suit présente les principales composantes des flux de trésorerie telles qu'elles sont présentées dans les tableaux des flux de trésorerie consolidés du trimestre et du semestre clos le 30 juin 2017 et le 30 juin 2016.

|

Trimestres clos les |

Semestres clos les | |||||||||||

|

2017 |

2016 |

Variation |

2017 |

2016 |

Variation |

|||||||

|

Bénéfice net (perte nette) |

7,6 |

$ |

4,3 |

$ |

3,3 |

$ |

13,8 |

$ |

(5,4) |

$ |

19,2 |

$ |

|

Éléments sans incidence sur les flux de trésorerie |

12,3 |

11,4 |

0,9 |

23,8 |

17,3 |

6,5 |

||||||

|

Variation nette des éléments hors trésorerie du fonds de roulement d'exploitation |

(7,2) |

7,7 |

(14,9) |

(17,3) |

13,9 |

(31,2) |

||||||

|

Charges financières payées |

(4,4) |

(4,5) |

0,1 |

(4,9) |

(5,1) |

0,2 |

||||||

|

Impôt sur le résultat payé |

(1,3) |

(0,8) |

(0,5) |

(4,5) |

(2,4) |

(2,1) |

||||||

|

Entrées d'équipement de location |

(3,1) |

(3,3) |

0,2 |

(6,5) |

(5,2) |

(1,3) |

||||||

|

Autres passifs non courants |

- |

(0,3) |

0,3 |

(0,6) |

(1,0) |

0,4 |

||||||

|

Entrées de trésorerie liées aux activités d'exploitation |

3,8 |

$ |

14,4 |

$ |

(10,6) |

$ |

3,8 |

$ |

12,1 |

$ |

(8,3) |

$ |

|

Sorties de trésorerie liées aux activités d'investissement |

(0,1) |

$ |

(6,9) |

$ |

6,8 |

$ |

(0,5) |

$ |

(7,7) |

$ |

7,2 |

$ |

|

Sorties de trésorerie liées aux activités de financement |

(11,3) |

$ |

(8,4) |

$ |

(2,9) |

$ |

(19,4) |

$ |

(14,3) |

$ |

(5,1) |

$ |

Entrées de trésorerie liées aux activités d'exploitation

Les entrées de trésorerie liées aux activités d'exploitation se sont élevées à 3,8 millions de dollars pour le deuxième trimestre de 2017, comparativement à 14,4 millions de dollars pour le trimestre correspondant de l'exercice précédent. La diminution de 10,6 millions de dollars est essentiellement attribuable à une baisse des entrées de trésorerie découlant des éléments hors trésorerie du fonds de roulement d'exploitation de 14,9 millions de dollars, atténuée par une augmentation de 3,3 millions de dollars du bénéfice net.

Pour le deuxième trimestre de 2017, les entrées d'équipement de location se sont établies à 3,1 millions de dollars (3,3 millions de dollars en 2016) et se rapportent principalement aux chariots élévateurs.

Les entrées de trésorerie liées aux activités d'exploitation se sont élevées à 3,8 millions de dollars pour le semestre clos le 30 juin 2017, comparativement à 12,1 millions de dollars pour la période correspondante de l'exercice précédent. La diminution de 8,3 millions de dollars des entrées de trésorerie liées aux activités d'exploitation est essentiellement attribuable à une baisse des entrées de trésorerie découlant des éléments hors trésorerie du fonds de roulement d'exploitation de 31,2 millions de dollars, atténuée par une hausse du bénéfice net de 19,2 millions de dollars.

Pour le semestre clos le 30 juin 2017, les entrées d'équipement de location se sont établies à 6,5 millions de dollars (5,2 millions de dollars en 2016) et se rapportent principalement aux chariots élévateurs.

Les principaux éléments hors trésorerie du fonds de roulement d'exploitation, ainsi que leurs variations pour les trimestres et les semestres clos le 30 juin 2017 et le 30 juin 2016 se présentent comme suit :

|

Trimestres clos les |

Semestres clos les | |||||||

|

Variations des éléments hors trésorerie du fonds de roulement d'exploitation1) |

30 juin |

30 juin |

30 juin |

30 juin |

||||

|

Clients et autres débiteurs |

23,7 |

$ |

(13,6) |

$ |

24,1 |

$ |

(8,6) |

$ |

|

Contrats en cours |

(0,1) |

(3,5) |

4,0 |

(0,2) |

||||

|

Stocks |

(13,8) |

26,6 |

(20,3) |

20,4 |

||||

|

Dépôts sur les stocks |

5,7 |

(0,3) |

12,1 |

(0,5) |

||||

|

Charges payées d'avance |

0,3 |

(0,2) |

(0,5) |

1,0 |

||||

|

Créditeurs et charges à payer |

(23,1) |

(1,0) |

(36,4) |

2,8 |

||||

|

Provisions |

- |

(0,3) |

(0,3) |

(1,0) |

||||

|

Total des variations des éléments hors trésorerie du fonds de roulement d'exploitation |

(7,2) |

$ |

7,7 |

$ |

(17,3) |

$ |

13,9 |

$ |

|

1) |

Augmentation (diminution) des flux de trésorerie. |

Les principales composantes des variations des éléments hors trésorerie du fonds de roulement d'exploitation pour le trimestre clos le 30 juin 2017 comparativement au trimestre clos le 30 juin 2016 sont les suivantes :

- Les clients et autres débiteurs ont diminué de 23,7 millions de dollars en 2017 par rapport à une augmentation de 13,6 millions de dollars en 2016. La diminution en 2017 s'explique principalement par des activités de vente moins élevées dans le secteur de l'exploitation minière au deuxième trimestre par rapport au premier trimestre. L'augmentation en 2016 est le fait surtout des fortes activités de vente dans le secteur de l'exploitation minière au deuxième trimestre par rapport au trimestre précédent.

- Les contrats en cours ont connu une hausse de 0,1 million de dollars en 2017 en regard d'une augmentation de 3,5 millions de dollars en 2016. L'augmentation en 2016 découle de l'accroissement des produits de contrats dont la comptabilisation a lieu avant les facturations se rapportant aux projets liés aux groupes électrogènes.

- Les stocks ont augmenté de 13,8 millions de dollars en 2017 en regard d'une baisse de 26,6 millions de dollars en 2016. L'augmentation pour 2017 découle de l'accroissement de l'équipement et des stocks de pièces, contrebalancé en partie par des stocks d'équipement pour le secteur de l'exploitation minière moins élevés. La diminution pour 2016 découle essentiellement de la réduction des stocks pour les secteurs de la construction et de l'exploitation minière.

- Les créditeurs et charges à payer ont diminué de 23,1 millions de dollars en 2017 par rapport à une baisse de 1,0 million de dollars en 2016. La baisse en 2017 s'explique principalement par une réduction des comptes fournisseurs en raison notamment du remboursement des stocks d'équipement d'exploitation minière.

Les principales composantes des variations des éléments hors trésorerie du fonds de roulement d'exploitation pour le semestre clos le 30 juin 2017 comparativement au semestre clos le 30 juin 2016 sont les suivantes :

- Les clients et autres débiteurs ont diminué de 24,1 millions de dollars en 2017 par rapport à une augmentation de 8,6 millions de dollars en 2016. La diminution en 2017 s'explique principalement par des activités de vente moins élevées dans le secteur de l'exploitation minière au deuxième trimestre. L'augmentation en 2016 est le fait surtout de la hausse des activités de vente dans le secteur de l'exploitation minière au deuxième trimestre.

- Les contrats en cours ont diminué de 4,0 millions de dollars en 2017 en regard d'une augmentation de 0,2 million de dollars en 2016. La diminution en 2017 découle de la baisse des produits de contrats dont la comptabilisation a lieu avant les facturations se rapportant aux projets liés aux groupes électrogènes.

- Les stocks ont augmenté de 20,3 millions de dollars en 2017 en regard d'une baisse de 20,4 millions de dollars en 2016. L'augmentation pour 2017 découle de l'accroissement de l'équipement et des stocks en cours de production, contrebalancé en partie par une réduction des stocks d'équipement pour le secteur de l'exploitation minière. La diminution pour 2016 découle de la réduction des stocks, notamment des stocks d'équipement pour le secteur de la construction.

- Les créditeurs et charges à payer ont diminué de 36,4 millions de dollars en 2017 par rapport à une hausse de 2,8 millions de dollars en 2016. La diminution en 2017 s'explique principalement par une réduction des comptes fournisseurs en raison notamment du remboursement des stocks d'équipement. L'augmentation en 2016 découle de la provision au titre des coûts de restructuration comptabilisée au premier trimestre, amoindrie par une baisse des comptes fournisseurs.

Activités d'investissement

Au cours du deuxième trimestre de 2017, Wajax a investi 0,1 million de dollars au titre des entrées d'immobilisations corporelles, déduction faite des sorties, comparativement à 1,3 million de dollars pour le deuxième trimestre de 2016. Au cours du semestre clos le 30 juin 2017, Wajax a investi 0,5 million de dollars au titre des entrées d'immobilisations corporelles, déduction faite des sorties, comparativement à 2,1 millions de dollars pour le semestre clos le 30 juin 2016.

Activités de financement

Pour le deuxième trimestre de 2017, la Société a inscrit des sorties de trésorerie liées aux activités de financement de 11,3 millions de dollars, comparativement à 8,4 millions de dollars pour le trimestre correspondant de 2016. Les activités de financement pour le trimestre étaient constituées des versements de dividendes aux actionnaires de 5,0 millions de dollars (5,0 millions de dollars en 2016), des actions ordinaires rachetées et détenues dans les fiducies financées par la Société de 5,3 millions de dollars (2,0 millions de dollars en 2016), et des paiements au titre des contrats de location-financement de 1,0 million de dollars (1,1 million de dollars en 2016).

Pour le semestre clos le 30 juin 2017, la Société a inscrit des sorties de trésorerie liées aux activités de financement de 19,4 millions de dollars, comparativement à 14,3 millions de dollars pour la période correspondante de 2016. Les activités de financement au cours du semestre clos le 30 juin 2017 comprenaient des versements de dividendes aux actionnaires de 9,9 millions de dollars (10,0 millions de dollars en 2016), des actions ordinaires rachetées et détenues dans les fiducies financées par la Société de 7,5 millions de dollars (2,0 millions de dollars en 2016), et des paiements au titre des contrats de location-financement de 2,0 millions de dollars (2,2 millions de dollars en 2016).

Dividendes

Les dividendes aux actionnaires ont été déclarés comme suit :

|

Date de clôture des registres |

Date de versement |

Par action |

Montant |

|||

|

15 mars 2017 |

4 avril 2017 |

0,25 |

$ |

5,0 |

$ | |

|

15 juin 2017 |

5 juillet 2017 |

0,25 |

$ |

4,9 |

||

|

Semestre clos le 30 juin 2017 |

0,50 |

$ |

9,8 |

$ |

Le 11 août 2017, Wajax a annoncé un dividende de 0,25 $ par action pour le troisième trimestre (1,00 $ par action sur une base annuelle), payable le 3 octobre 2017 aux actionnaires inscrits le 15 septembre 2017.

Estimations comptables critiques

La préparation d'états financiers consolidés conformément aux IFRS impose à la direction d'exercer son jugement, de faire des estimations et de poser des hypothèses qui influent sur l'application des méthodes comptables et sur les montants déclarés des actifs, des passifs, des produits et des charges. Les résultats réels pourraient être différents de ces jugements, estimations et hypothèses. La Société fonde ses estimations sur l'expérience passée et sur diverses autres hypothèses qui sont considérées raisonnables dans les circonstances.

Les éléments à l'égard desquels la direction porte des jugements et pose des hypothèses importants pour déterminer les montants à présenter dans les états financiers comprennent le compte de correction de valeur pour créances douteuses, l'obsolescence des stocks, le goodwill et les immobilisations incorporelles.

Les hypothèses clés formulées pour l'avenir et sur les autres sources majeures d'incertitudes relatives aux estimations qui présentent un risque important d'entraîner un ajustement significatif de la valeur comptable des actifs et des passifs au cours de l'exercice suivant s'établissent comme suit :

Compte de correction de valeur pour créances douteuses

La Société est exposée à un risque de crédit relativement à ses clients et autres débiteurs. Toutefois, ce risque est en quelque sorte réduit au minimum par la diversité de la clientèle de la Société, qui compte plus de 30 000 clients sans qu'aucun d'eux ne représente plus de 10 % des ventes consolidées annuelles de la Société, et qui est active dans la plupart des secteurs d'activité partout au Canada. En outre, la clientèle de la Société comprend d'importantes sociétés ouvertes, de petits entrepreneurs indépendants, des équipementiers et différents ordres de gouvernement. La Société a adopté un programme d'évaluation du crédit des clients et limite au besoin le crédit octroyé. La Société maintient des comptes de correction de valeur pour pertes de crédit et, à ce jour, les pertes subies ont été conformes aux attentes de la direction. Les provisions pour créances douteuses sont établies au cas par cas. La provision pour créances douteuses de 0,9 million de dollars au 30 juin 2017 a fléchi de 0,2 million de dollars, par rapport au 31 décembre 2016. Selon les variations de la conjoncture économique, il existe un risque que la Société soit confrontée à un nombre de cas de défaut plus élevés par rapport à 2016, ce qui se traduirait par une augmentation des charges.

Obsolescence des stocks

La direction procède à l'évaluation pièce par pièce de la valeur de l'équipement neuf et d'occasion de la Société tout au long de l'exercice. Au besoin, des provisions sont constituées pour s'assurer que la valeur comptable de l'équipement est évaluée au coût ou à la valeur de réalisation nette estimative, suivant le montant le plus bas. La Société effectue une analyse de l'âge des stocks afin de déterminer les stocks de pièces difficiles à écouler ou obsolètes et évalue les provisions pour obsolescence adéquates s'y rapportant. La Société tire parti des programmes offerts par les fournisseurs qui permettent de retourner certaines pièces contre crédit pendant certaines périodes. La provision pour dépréciation des stocks obsolètes imputée aux résultats s'est établie à 1,6 million de dollars (3,7 millions de dollars en 2016) pour le trimestre clos le 30 juin 2017 et de 3,3 millions de dollars pour le semestre clos le 30 juin 2017 (6,4 millions de dollars en 2016). Selon les variations de la conjoncture économique, il est possible que la Société soit confrontée à un accroissement du risque d'obsolescence des stocks par rapport aux périodes précédentes, ce qui se traduirait par une augmentation des charges.

Goodwill et immobilisations incorporelles

La Société effectue un test de dépréciation de son goodwill et de ses immobilisations incorporelles annuellement à moins qu'il existe un quelconque indice que ces actifs aient pu se déprécier, auquel cas le test de dépréciation serait effectué plus tôt. Il n'y a eu aucun indice de dépréciation précoce au cours du trimestre clos le 30 juin 2017.

Secteurs d'exploitation

La détermination des secteurs d'exploitation de la Société nécessite l'exercice de jugements importants. Les secteurs d'exploitation ont été modifiés depuis le 31 décembre 2016.

À la suite de la réorganisation stratégique réalisée au premier trimestre de 2017, le chef de la direction de la Société, qui agit également à titre de principal décideur opérationnel, prend des décisions relatives à la répartition des ressources pour l'ensemble de la Société et évalue régulièrement leur rendement. Par conséquent, la Société a déterminé qu'elle était constituée d'un seul secteur d'exploitation, et donc d'un secteur à présenter unique, ce qui est différent des trois secteurs à présenter qui étaient en place avant la réorganisation.

En raison de la réorganisation, les produits de 2016, auparavant divisés selon trois secteurs à présenter, ont été regroupés selon un secteur unique, comme suit :

|

Trimestre clos le 30 juin 2016 |

Total |

Équipement |

Systèmes de |

Composants |

Éliminations |

|||||

|

Ventes d'équipement |

129,4 |

$ |

113,9 |

$ |

15,5 |

$ |

- |

$ |

- |

$ |

|

Location d'équipement |

8,7 |

6,2 |

2,5 |

- |

- |

|||||

|

Pièces industrielles |

82,6 |

- |

- |

82,6 |

- |

|||||

|

Service après-vente |

101,6 |

57,6 |

43,9 |

- |

- |

|||||

|

Autres |

14,3 |

0,3 |

- |

14,9 |

(0,9) |

|||||

|

Total des produits |

336,6 |

$ |

178,0 |

$ |

61,9 |

$ |

97,5 |

$ |

(0,9) |

$ |

|

Semestre clos le 30 juin 2016 |

Total |

Équipement |

Systèmes de |

Composants |

Éliminations |

|||||

|

Ventes d'équipement |

211,8 |

$ |

181,0 |

$ |

30,8 |

$ |

- |

$ |

- |

$ |

|

Location d'équipement |

17,7 |

12,1 |

5,5 |

- |

- |

|||||

|

Pièces industrielles |

163,2 |

- |

- |

163,2 |

- |

|||||

|

Service après-vente |

200,5 |

112,0 |

88,5 |

- |

- |

|||||

|

Autres |

28,4 |

0,9 |

- |

29,4 |

(1,9) |

|||||

|

Total des produits |

621,6 |

$ |

306,0 |

$ |

124,8 |

$ |

192,6 |

$ |

(1,9) |

$ |

Changement de méthodes comptables

Nouvelles normes et interprétations adoptées au cours de la période considérée

Avec prise d'effet le 1er janvier 2017, la Société a adopté les modifications à l'IAS 7, Tableau des flux de trésorerie, qui comprennent des obligations d'information qui permettent aux utilisateurs des états financiers d'évaluer les changements dans les passifs découlant d'activités de financement, y compris les changements découlant des flux de trésorerie et les changements sans effet de trésorerie.

Nouvelles normes et interprétations n'ayant pas encore été adoptées

Les nouvelles normes et les normes modifiées pouvant être importantes pour la Société, énumérées ci?après, ne s'appliquent pas encore à l'exercice clos le 31 décembre 2017, et elles n'ont pas été appliquées aux fins de l'établissement des présents états financiers consolidés.